卫龙提交上市申请,估值或达700亿元

· 2021-05-15 22:47:37 来源:中新经纬APP、21世纪经济报道 3930

据港交所消息,12日,知名辣条品牌卫龙提交上市申请书,摩根士丹利、中金公司和瑞银为其联合保荐人,拟上市企业名称为 “卫龙美味全球控股有限公司”。

卫龙表示,根据弗若斯特沙利文报告,中国辣味休闲食品市场相对分散,按零售额计,2020年前五大参与者的市场占有率为10.7%。2020年,卫龙在中国辣味休闲食品市场排名第一,市场份额为5.7%,按零售额计是第二大参与者的3.8倍,且在调味面制品及辣味休闲蔬菜制品细分品类的市场份额均排名第一。

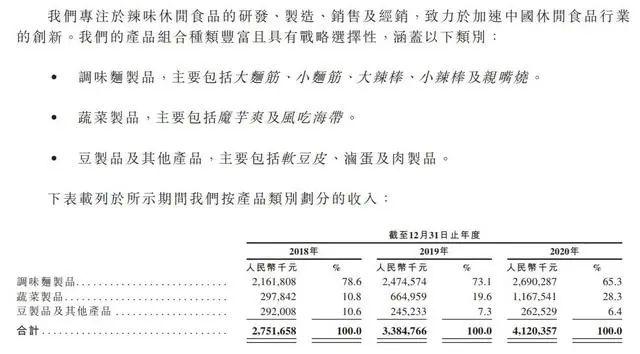

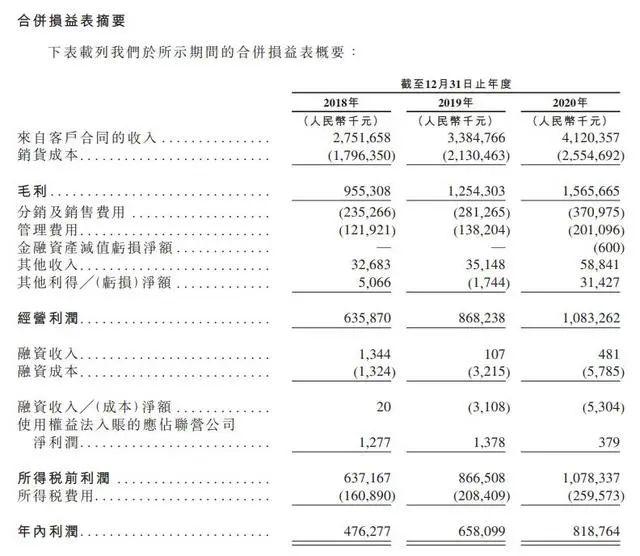

上市申请书显示,卫龙自2018年至2020年营业收入逐年增长,分别为27.52亿元、33.85亿元和41.20亿元,2018年至2020年的年复合增长率达到22.4%。

具体来看,公司产品包括调味面制品、蔬菜制品、豆制品及其他产品三大类。值得注意的是,2018年以来,调味面制品、豆制品及其他产品收入占比逐年下降,蔬菜制品收入占比明显上升,由2018年的10.8%增至2020年的28.3%。不过,调味面制品收入仍占最大比重,2020年占比为65.3%。

盈利方面,根据上市申请书,2018年至2020年,公司年内利润分别为4.76亿元、6.58亿元和8.19亿元, 逐年增长。此外,公司净利润率在2020年达到19.9%。

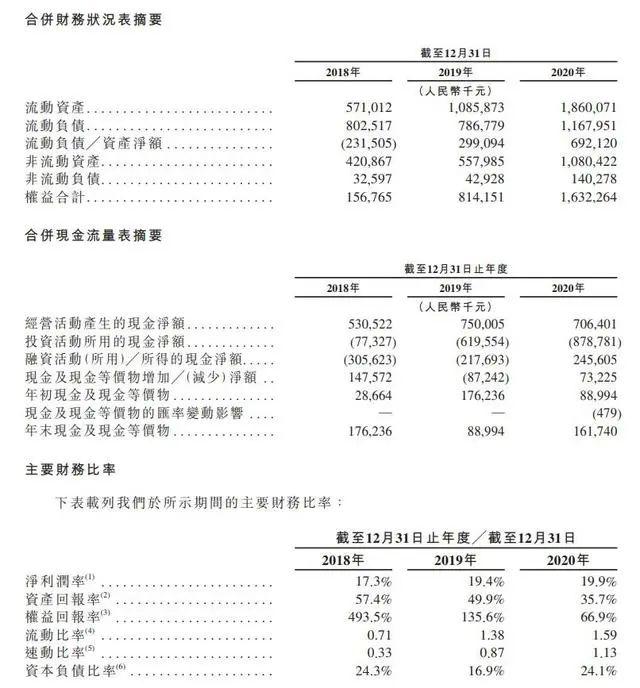

财务状况方面,2018年至2020年,公司流动负债、非流动负债均持续增长,2020年流动负债11.68亿元,非流动负债1.40亿元,较前一年均明显增加。短期偿债能力方面,公司2018年流动比率仅为0.71,速动比率仅为0.33。到2020年,流动比率增至1.59,速动比率增至1.13,短期偿债能力有所增强。

销售渠道方面,卫龙表示,公司客户主要为线下及在线经销商,其次为从公司在线自营店购物的个人消费者。随着消费者购买行为转变,卫龙将渠道扩张至商超、连锁便利店、电商等方面。 公司表示,线上渠道的收益由2019年的2.51亿元增至2020年的3.82亿元,增长52.2%。不过,2020年卫龙仍有超过九成的收入由线下渠道获得,线上渠道占比为9.3%。

卫龙提到,2021年5月4日,公司向现有股东(不包括前投资者)宣派股息5.60亿元,且计划于2021年5月派付该股息。尽管目前公司并无正式的股息政策或固定的股息分派比率,但董事会经考虑各种因素后,可能于未来宣派股息。

关于募集资金用途,卫龙提及多个方面,包括建设新工厂,扩大和升级生产设施与供应链体系;审慎地投资于或收购对业务有协同作用的企业;进一步拓展销售和经销网络;品牌建设;产品研发活动以及提升研发能力;推进业务的数智化建设等。

关于风险因素,卫龙表示,公司面临的部分主要风险包括:业务及未来的增长依赖消费者对产品的需求;业务取决于品牌的市场知名度,品牌、商标或声誉受到任何损害或未能有效推广品牌均可能对业务及经营业绩产生重大不利影响;未能维持食品安全及始终如一的质量可能会对品牌、业务及财务表现造成重大不利影响;依赖第三方经销商将产品投入市场,未必能够控制经销商及次级经销商及零售商;涉及公司、公司产品、原材料、董事、高级管理层、代言人、竞争者或行业的不利报道会对业务及经营业绩造成重大不利影响。

首次公开融资,红杉中国等明星机构入股

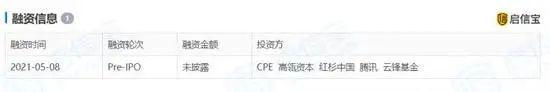

就在5月8日,卫龙完成Pre-IPO轮融资,本轮融资由CPE源峰和高瓴联合领投,红杉中国、腾讯、云锋基金等跟投,这是卫龙首次引进外部资本,也是其上市前唯一一轮融资。

(来源:启信宝)

据36氪报道,卫龙食品集团近日已完成由CPE、高瓴资本联合领投的35.6亿人民币A轮战略融资,腾讯投资、云锋基金、红杉资本、厚生资本、海松资本等机构联合入股。本次融资由怡波资本担任独家财务顾问。

有两位投资业人士表示,卫龙此轮融资投后估值高达700亿元——这甚至超过洽洽(267亿)+三只松鼠(207亿)+良品铺子(199亿)截至5月12日收盘市值的总和。

写评论

0 条评论