网红小菜馆,困于IPO

李杨 · 2024-08-07 09:23:00 来源:新餐考 2988

小菜园和绿茶餐厅双双再战港交所,交出的亮眼成绩单背后,面临业绩增长乏力、食安问题频出、上市前大额分红等争议,为两家企业上市之路带来诸多不确定性。

屡战屡败,屡败屡战。两家小菜馆,急于IPO。

前有绿茶餐厅“三年四战”港交所,后是小菜园于招股书失效当天二度递表,两家平价家常小菜馆对资本的渴求不言而喻。

2024年,港股依旧被中式餐饮企业包围,其中绿茶餐厅与小菜园两家地方菜系“明星企业”一波三折的上市之路,引人关注。

灼识咨询报告指出,2023年中国休闲中式餐厅品牌中,按餐厅数目计,小菜园与绿茶餐厅分别位列第一与第三;按收入计,两者位列行业前四,小菜园占0.9%市场份额,绿茶餐厅占0.7%。

窄门餐眼数据,截至2024年8月6日,小菜园全国门店数为633家,绿茶餐厅门店数405家。

一个徽菜,一个浙菜,同为特色菜休闲餐厅,以全直营模式从地方开向全国,且同样推行客单价百元内的平价策略;又在2023年不约而同进行快速扩张......

如今,小菜园和绿茶餐厅双双再战港交所,而在报告期内,面临业绩增长乏力、食安问题频出、上市前大额分红等争议,业界看来,这些问题为两家企业上市之路带来诸多不确定性。

01

不断重启的IPO

缺钱,是两家“狂奔”的中餐企业急于IPO的原因所在。

2024年7月16日,刚到失效节点,小菜园“无缝衔接”更新招股书,二次推进上市进程。

快速扩张,以规模换业绩,是小菜园报告期内的显著特征之一。

2023年,小菜园新开132 家门店,并于2024年前4月开出62家新店;企业宣布将于2024年至2026年,每年分别开设160家、190家及230家新门店,至2026年底,预计将经营超过1100家门店。

小菜园欲用未来三年时间,达成从2013年创立至今11年来开出的门店数,这一决策背后也意味着巨大的资金成本投入,亟需资本助力。

而从当前的经营情况来看,招股书显示,2021年至2023年,小菜园的收入分别为26.46亿元、32.13亿元和45.49亿元,净利润分别为2.27亿元、2.38亿元和5.32亿元;2024年前四个月,小菜园的收入和净利润分别为16.80亿元和1.94亿元。

扩张以来营业额持续攀升,在亮眼成绩背后,藏着“单店业绩增长乏力”的隐忧。

2024年1月至4月,小菜园亏损门店66家,经营亏损总额1110万元。

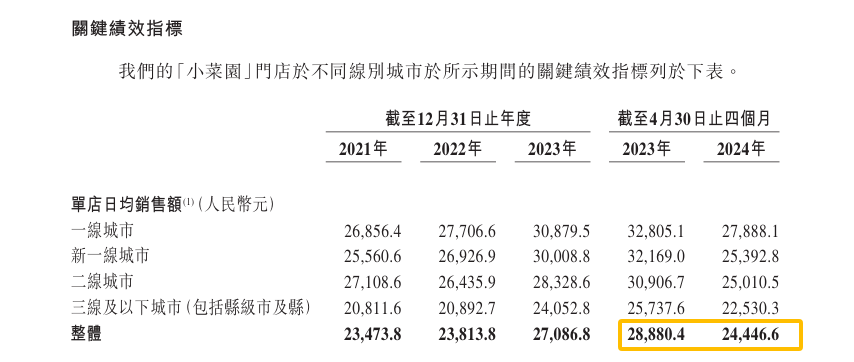

此外,2024年前四个月,小菜园单店日均销售额约2.44万元,同比2023年的约2.88万元减少了约15%;单店堂食日均销售额、翻台率等指标均低于2023年同期。

与此同时,开店成本却在不断增长。招股书显示今年前四个月小菜园原材料及消耗品、员工、使用资产折旧和租金及相关开支同比增长14.7%。

路径相似,希望通过扩展餐厅网提升竞争力的还有四战港交所的初代网红——绿茶餐厅。

招股书显示,绿茶餐厅2023年内新开89家门店,门店数量同比增长30.44%,并计划从2024至2027年每年分别开设112家、150家、200家、213家新门店。

经营情况来看,绿茶餐厅同样交出了“持续增长”的成绩单。数据显示,2021年至2023年,绿茶餐厅的总收入分别为22.93亿元、23.75亿元和35.89亿元。

而从翻台率来看,2018年至2023年,绿茶餐厅的翻台率分别为3.48、3.34、2.62、3.32、2.81、3.30天/次,剔除2020到2022年疫情期间的数据,2023年的翻台率仍低于2018年。

近三年,绿茶餐厅原材料及耗材支出占收入的30%以上,员工成本占25%左右,为企业持续扩张带来“资金焦虑”。招股书中风险因素部分,绿茶餐厅也提到“食材的成本增加”“不断上涨的员工成本”等可能会导致企业利润和经营业绩的下滑。

有业内人士分析“从绿茶来看,翻台率、进店客流量和客单价与单店营收相关的指标均处于下滑或持平的状态,因此新增门店在整个增长逻辑里就至关重要。”

另有媒体指出,为扩大餐厅市场占有率,绿茶餐厅使用了大部分经营所得现金,导致流动负债净额逐年增长,资产净值在2023年出现下降。

与小菜园相比,绿茶餐厅的上市之路更显“命运多舛”。

自2021年开始,绿茶餐厅便坚定地踏上了上市征途,分别在2021年3月、2021年10月、2022年4月向港交所递交招股书申请,均以失效告终。

2024年6月,企业四度重启IPO。最新进展是,被要求补充境外发行上市备案材料,包括股权架构、股东情况、股权激励、大额分红、合规经营等5方面补充材料。

在合规经营方面,证监会要求绿茶餐厅说明是否存在食品安全违规被处罚情形及整改情况,同时要求其说明食品供应链具体模式和预制菜占比。

02

曾以“好吃不贵”打响名气

早在绿茶餐厅2021年初次递交招股书之时,就将当年拥有283家门店的小菜园列为强大的竞争对手。

细数小菜园与绿茶餐厅的发展历程,不难发现,两个品牌从出身、定位到产品策略都颇为相似。

两家品牌均是从地方菜系走向全国,以“大单品”+融合菜为产品策略,且都在创立之初就打上“平价”的标签。

2008年第一家绿茶餐厅开在素有“美食荒漠”之称的杭州,以杭帮菜为底,并开发出了烤鸡、火焰虾等融合菜式,受到欢迎。

彼时,杭州宣布要建100个城市综合体,一批新式杭帮菜顺势入驻购物中心,同时享受装修补贴、各式租金优惠。凭借着环境优美、菜式新颖及在购物中心堂食人均55元左右的超高性价比,绿茶餐厅迅速成为“网红”品牌,迎来高速发展期,席卷全国一二线城市。

2013年,联合创始人路长梅在接受采访时透露,绿茶餐厅的平均翻台率为6-8次,在大本营杭州更是高达12-14次;2014年绿茶餐厅官方数据显示,当年单店客流量日均1500人,人均排队两小时。

与绿茶餐厅一样,小菜园的招股书中也反复强调“好吃不贵”的品牌定位。

2013年6月,厨师出身的汪书高在安徽铜陵开出了第一家小菜园餐厅。

创办之初,小菜园就打出了“新徽菜”的招牌。在传承传统徽菜的基础之上,改用少油少盐、少用调味品的烹饪方法,契合人们健康饮食的需求,获得当地消费者的追捧。

门店设计上和绿茶餐厅相似,采用典雅的国风元素,为消费者提供舒适的用餐体验。

小菜园定位大众便民中式餐饮,以“家庭厨房”为品牌理念。体现在菜单上,同样类似“大单品+大杂烩”融合菜体系。

通常情况下,一家小菜园门店每个季节会提供约45至50道菜品,涵盖冷盘、炖菜、炒菜、红烧菜等多种类别。菜品价格除了招牌菜臭鳜鱼128元左右,其他菜品价格9元-60元不等。

小菜园招股书显示,2021年至2024年其堂食顾客人均消费额在65元上下,即便在一线城市也未超过70元。

同样凭借着性价比这一优势,小菜园开始一路扩张。2014-2017年,以安徽铜陵为中心,向附近的池州、芜湖、南京、苏州等地辐射,开出近100家店。后又以“农村包围城市”的策略,逐步打入北京、上海等高线城市。

03

价格优势淡去,屡陷食品安全争议

中式餐饮业集体降价大趋势下,高性价比的定位不再能“一招鲜吃遍天”。

弗若斯特沙利文数据显示,2023年(客单价50-100元人民币)中国大众便民中式餐饮市场规模为2.25万亿元,预计至2028年将达到3.45万亿元,具有巨大规模体量。

然而,据同一报告资料,就2023年的门店收入而言,小菜园虽位居(客单价50-100元人民币)中国大众便民中式餐饮市场排名第一,但仅占市场份额的0.2%。

可见,大众便民中式餐饮市场格局高度分散,竞争激烈。

近期“太二酸菜鱼客单价跌至7年前”话题冲上热搜,最新人均消费水平从70-80元降至60元价格带;西贝推出价格更为亲民的子品牌“西贝小牛焖饭与拌面”;此外,和府捞面、乡村基、呷哺呷哺等中式餐饮品牌也纷纷“卷”向低价。

当“人均50元吃到饱”屡见不鲜,卫星店大行其道,中式正餐与快餐的分界线也在不断模糊,小菜园和绿茶餐厅的性比价比优势被不断冲淡。

为了打出差异化,两家企业虽在不断进行菜品创新,以保障每家店提供50道左右菜品,但被消费者记住的单品并不多,如绿茶餐厅的面包和烤鸡仍位于门店热销榜前三,小菜园的热门菜依旧是臭鳜鱼和红烧肉。

此外,要将“平价餐饮进行到底”满足消费者“降价不降质”的预期更为不易,这背后面临供应链管理优化、运营效率持续提高等挑战。

反映在前端门店就是菜品质量出现下滑。不论是绿茶餐厅还是小菜园都屡陷食品安全争议。

2020年至今,绿茶餐厅多次被曝出熟食放在垃圾桶上、食材不符合安全标准等食品安全隐患。在黑猫投诉平台的百余条投诉中,频频出现如水蒸蛋变质、茄子里有头发等食品卫生问题。

7月24日,证监会对绿茶餐厅食品安全以及预制菜占比情况进行了问询,再次将企业面临的争议暴露在聚光灯下。

报告期内,小菜园也曾因未能通过食品配料质量控制测试、不合格预包装食品配料或餐具,使用超过保质期的食材,经营超出许可范围,食品储存管理不当等受到行政处罚。

小菜园在招股书中也提到,“随着快速扩张,由于门店业务的劳工密集性质,我们更难以确保所有门店能始终保持高质量的用餐体验,以及所有雇员均遵守相关法律法规,尤其是有关食品安全的详细及严格的法规。”

失去“高性价比”光环之后,诸多问题开始显现,两家小菜馆的上市之路“迷雾重重”。

本文转载自新餐考,作者:李杨

写评论

0 条评论